FFMI : Entreprises, pouvez-vous bénéficier de la franchise de TVA ?

Posté le 09/05/2025

Par Bercy Infos, le 02/05/2025 – Fiscalité Micro-entreprise

Saviez-vous qu’il est possible d’être exonéré de la taxe sur la valeur ajoutée (TVA) ? En fonction de votre chiffre d’affaires et de votre activité, vous pouvez en effet relever de la franchise en base de TVA. Explications.

Réforme de la franchise en base de TVA

Le projet de loi de finances pour 2025 prévoyait la mise en place d’un seuil unique de franchise de TVA pour les micro-entrepreneurs (service et commerce de biens) et les petites entreprises fixé à 25 000 € de chiffre d’affaires.

Face aux inquiétudes que suscite cette mesure, le Gouvernement a pris la décision de suspendre la mise en œuvre de la réforme jusqu’à la fin de l’année 2025, afin de permettre un débat apaisé et approfondi dans le cadre de l’élaboration du projet de loi de finances pour 2026 et d’identifier la solution correspondant aux fruits de la consultation. Une nouvelle proposition sera travaillée dans les mois à venir.

Comment bénéficier de la franchise en base de TVA ?

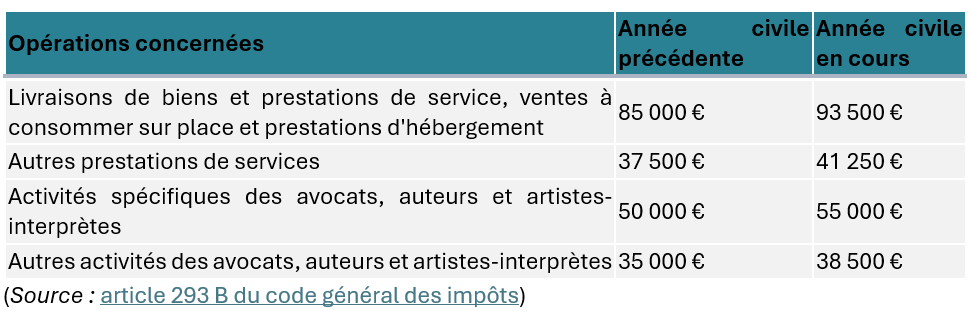

Le régime de la franchise en base de TVA est un dispositif fiscal régi par les articles 293-0 B à 293 F du code général des impôts. Il permet aux petites entreprises, quels que soient leur régime d’imposition et leur forme juridique, d’être exonérées du paiement de la TVA, à la condition que leur chiffre d’affaires annuel national ne dépasse pas les seuils indiqués ci-dessous :

Lorsque l’un des plafonds de chiffre d’affaires pour les opérations de l’année en cours est dépassé, la franchise cesse de s’appliquer pour les opérations intervenant à compter de la date de dépassement.

À savoir

- Si vous relevez de la franchise en base TVA et que vous facturez en France, vous devez faire figurer sur la facture la mention « TVA non applicable – article 293 B du CGI ».

- Le régime fiscal de la franchise en base de TVA ne vous donne pas le droit de récupérer la TVA sur les achats ou investissements réalisés par votre entreprise.

- Notez que les conséquences de la franchise en base de TVA sont différentes selon que les échanges commerciaux ont lieu en France, au sein de l’Union européenne (UE) ou hors de l’UE.

Quels sont les avantages de la franchise en base de TVA ?

La franchise en base de TVA est destinée à alléger les obligations fiscales des petites entreprises. Entant que bénéficiaire, vous n’êtes pas redevable de cette taxe et vous n’avez pas de déclaration de TVA à faire.

En contrepartie, vous ne pouvez pas déduire la TVA que vous payez sur les achats réalisés pour les besoins de votre activité.

Il est possible d’activer la soumission à la TVA même si votre activité respecte les seuils de chiffre d’affaires. En activant cette option, vous pourrez déduire la TVA sur vos achats. Elle prend effet dès le premier jour du mois au cours duquel elle est déclarée.

Cette option doit être maintenue pendant deux années consécutives et est reconduite par tacite reconduction, sauf dénonciation auprès de votre service des impôts des entreprises (SIE). Si vous avez bénéficié d’un crédit de TVA, l’option sera obligatoirement reconduite pour une durée de deux ans (source : article 293 F du CGI).

Quelles sont les conséquences d’une sortie du régime de la franchise en base de TVA ?

La sortie du régime de la franchise en base de TVA a pour conséquences :

- les opérations effectuées sont soumises à la TVA dès le 1er jour de dépassement,

- le droit à déduction de la TVA peut être exercé sur les dépenses intervenues dès que le professionnel devient redevable de la TVA.

Pour appliquer la TVA sur vos factures, vous devez obtenir un numéro de TVA intracommunautaire. Pour ce faire, vous devez effectuer une demande auprès du service des impôts des entreprises (SIE) depuis votre espace professionnel sur impots.gouv.fr en les informant de votre sortie du régime de la franchise en base TVA.

La direction générale des Finances publiques à votre écoute

Vous souhaitez plus d’informations sur votre régime d’imposition et vos démarches fiscales ? Vous pouvez contacter votre service des impôts des entreprises (SIE), interlocuteur unique des PME, indépendants et professions libérales pour les déclarations professionnelles et le paiement des principaux impôts professionnels.